发布日期:2024-10-19 10:26 点击次数:138

财联社9月25日讯(编辑 潇湘)美国两年期国债收益率周三亚洲时段进一步跌至了逾两年来的最低位,此前一项衡量消费者信心的指标在隔夜下滑,进一步增强了美联储下次会议再度降息50基点的预期。

2.多样化投资:配资可以帮助投资者进行多样化投资。通过配资,投资者可以同时投资多支股票,分散投资风险。此外,配资还可以用于投资其他金融产品,如期货、外汇等,进一步扩大投资范围,提高投资效益。

行情数据显示,各期限美债收益率隔夜全线收跌。截止纽约时段尾盘,2年期美债收益率下跌5.1个基点报3.546%,5年期美债收益率下跌3.8个基点报3.474%,10年期美债收益率下跌2个基点报3.734%,30年期美债收益率下跌0.7个基点报4.087%。

而在日内盘初,与美联储利率预期关联最为紧密的2年期美债收益率进一步下跌至了3.51%附近,刷新了2022年9月以来的最低位。

短期美债收益率的下行以及市场对美联储大幅降息预期的进一步升温,显然与隔夜低迷的美国经济数据有关。受制于对劳动力市场和整体经济前景的担忧,美国9月消费者信心意外出现三年来最大降幅。

世界大型企业联合会周二公布的数据显示,美国9月消费者信心指数下降6.9点至98.7,为2021年8月以来最大降幅。这低于接受媒体调查的所有经济学家的预估。衡量未来六个月的预期指标降至81.7,现状指标降至124.3。

分析人士表示,最近美国劳动力市场的放缓,加上持续的高生活成本,正在打压消费者信心,使该指标远低于疫情前的水平。不过,美联储上周降息并给再次大手笔降息留门,已经推动抵押贷款利率和其他借贷成本下降,这可能会支撑未来的消费者情绪。

数据显示,认为美国就业机会充足的消费者比例已连续第七个月下降,至30.9%,续创2021年3月以来的最低比例,这也是2008年以来的最长连跌。认为工作难找的比例上升至18.3%,为2021年初以来的最高水平。

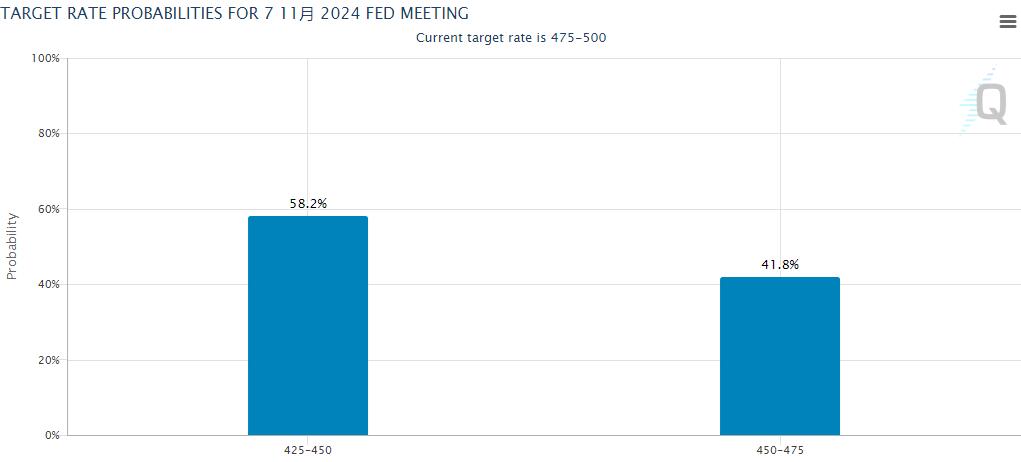

从利率市场的定价来看,在周二美国消费者信心数据弱于预期之后,投资者明显开始更加倾向于美联储会在11月7日的利率决议中,会连续第二次降息50个基点。

预测美联储未来动态的互换合约完全消化了今年剩余两次会议进行一次50基点降息和一次25基点降息的情境,并押注11月降息50基点的概率达到约六成。芝商所的美联储观察工具也反映了类似的预期变化,在一天前相关概率还仅约为五五开。

波士顿宏利投资管理公司(Manulife Investment Management)高级投资组合经理Nathan Thooft表示,“我们越来越倾向于50个基点降息的阵营。尽管我们的官方立场没有改变——即今年11月和12月各降息25个基点。”

不过,尽管经济数据表现疲软,但在9月议息会议投下唯一一张反对票的美联储理事鲍曼(Michelle Bowman)周二依然再度发表了鹰派言论。鲍曼当天表示,美国通胀风险依然存在而劳动力市场也没有表现出严重疲软,因此联储降息的节奏应掌握好分寸。

她表示,自己在美联储启动宽松周期之际倾向于采取更有分寸的做法是出于多个方面的考虑。“在我看来,以25个基点的开篇动作开启降息周期能更好地巩固经济状况的强劲势头,同时也能充满信心地确认我们在朝着目标取得进展。”

在此前一天,其他两位美联储官员——卡什卡利和博斯蒂克也均淡化了接下来降息50个基点的可能性。不过,鸽派官员、芝加哥联储主席古尔斯比则表示,利率需要进一步“大幅”下调。

从持仓数据来看,自上周美联储利率决议以来,利率市场已经早早开始为11月决议做起了准备。两年期美债期货的未平仓合约出现激增,与有担保隔夜融资利率(SOFR)挂钩的12月期货的押注也明显增加。

富国银行宏观策略师Angelo Manolatos表示,短债需求总体旺盛,投资者更加“相信通胀已经大幅下降”,且包括劳动力市场指标在内的一些经济增长指标看起来也在放缓。

“美联储上周降息50个基点,而且可能会继续以这么大的幅度放宽政策。因此,从投资者的角度来看,利率上升的风险正在降低,有鉴于此,做多国债看起来要好得多,”Manolatos指出。

当然,在短债收益率出现回落的同时,长债收益率目前仍保持相对坚挺,这令整条收益率曲线呈现了愈发明显的陡化。数据显示,衡量投资者对经济前景看法的美国两年期/10年期国债收益率差在周二盘中扩大至20.2个基点,为2022年6月以来最陡水平。

景顺宏观研究主管Rob Waldner指出,美联储正在放松政策,随着短期美债收益率下降,人们会看到收益率曲线趋陡。他表示,景顺目前持有10年期美债的战术性空头,并预期长债收益率会略微走高。

在债券标售方面,美国财政部在周二发行了690亿美元的两年期国债,得标收益率报3.520%,与发行前交易水平相符,为2022年8月以来两年期国债最低的得标收益率水平。今明两日,美国财政部还将陆续进行5年期和7年期国债的标售。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭建 证券配资公司